- Использование калькуляций стоимости строительства

- Типовая структура калькуляционных статей в строительстве

- Учет себестоимости строительных работ

- Итоговые цены по позициям

- Разрешено применять

- Расшифровка cостава работ

- Что говорят наши клиенты

- Измаилова Эльмира Раисовна

- руководитель ООО АЗОН (г.Казань)

- Павлова Екатерина Геннадьевна

- инженер-сметчик г.Набережные Челны

- Магина Ирина Федоровна

- сметчик-эксперт (г.Зеленодольск)

- Груздева Екатерина Леонидовна

- инженер-сметчик (г.Ижевск)

- Учет расходов по объектам

- Как сформировать стоимость объекта при строительстве собственными силами

- Создание основного средства

- Бухгалтерский учет

- Налоговый учет

- Налог на прибыль.

- Налог на добавленную стоимость.

- Возведение объекта для продажи

- Долевое строительство

- Бухгалтерский учет

- Налоговый учет

- Налог на прибыль.

- Налог на добавленную стоимость.

Использование калькуляций стоимости строительства

Калькуляционные расчеты позволяют обосновывать управленческие решения со значительной степенью точности.

Зачастую в строительстве обходятся без плановой калькуляции себестоимости объекта, а фактические затраты сопоставляются со сметными величинами. Более правильным является подход калькулирования плановой себестоимости строительных объектов и последующим учетом фактических затрат в разрезе объектов/заказов.

Финансовая система строительной компании должна на основе смет и собственных расчетов уметь калькулировать плановую себестоимость объекта строительства, а в дальнейшем вести учет фактических затрат в той же структуре для сопоставления плановых и фактических показателей. Данная информация должна быть доступна онлайн для лиц, принимающих решение.

Существенно облегчить расчет плановой стоимости строительства способна наша набор форм для Гранд-Смета, позволяющий вывести простую и понятную смету с итоговыми стоимостями для каждой позиции сметы.

Расчета стоимости строительных необходим для:

— определения цены продажи (для заказчика);

— выявления конкурентных преимуществ организации;

— выявления основных факторов стоимости и себестоимости;

— точного планирования и контроля затрат, оценки выполнения плановых показателей, определения рентабельности отдельных видов продукции, работ, услуг; снижения себестоимости продукции (работ, услуг);

— нахождения неэффективных мест в менеджменте и организации процессов компании.

Калькуляция является одним из важнейших элементов метода системного бухгалтерского учета, и имеют важное значение при формировании учетной информации деятельности строительных организаций.

Типовая структура калькуляционных статей в строительстве

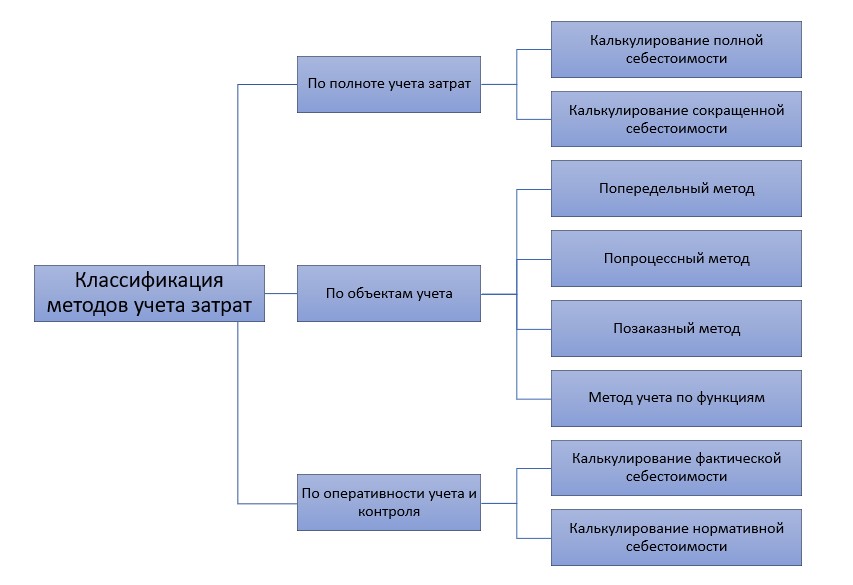

Учет себестоимости строительных работ

Попередельный метод больше подходит для строительных производств, где сырье проходит последовательную цепочку стадий обработки.

Попроцессное калькулирование используют при непрерывном процесса производства продукции, когда нет возможности выделить расходы на отдельные единицы расходов.

Наиболее используемым является позаказный метод, где объектом учета является отдельный заказ, создаваемый на каждый объект строительства или вид работ, в соответствии с заключенным договором или дополнительным соглашением.

Расходы определяются использованием в строительства материальных и трудовых ресурсов, основных средств и нематериальных активов. Затраты формируются по отдельным объектам учета-заказам в период исполнения договора на строительство до времени его полного завершения, т. е. окончательного расчета по законченному объекту строительства и передачи его застройщику.

Наш набор форм позволяет вывести простую и понятную смету из любого файла в формате ГРАНД-Сметы.

Итоговые цены по позициям

Сразу видна итоговая стоимость работ и материалов по каждой позиции сметы с учетом ндс и всех коэффициентов

Разрешено применять

Федеральным законом от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» разрешено применять индивидуальные формы сметной документации.

Расшифровка cостава работ

Расшифровка состава работ позволяет наглядно сопоставлять вознаграждение и необходимый объем работ.

Что говорят наши клиенты

Измаилова Эльмира Раисовна

руководитель ООО АЗОН (г.Казань)

«В форме предельно понятно указаны виды работ и их стоимость, стоимость материалов, что значительно упрощает расчеты экономистов по рентабельности процессов, работу сметчиков по предоставлению данных. Нет необходимости производить расчеты вручную в таблицах ХЛ формата.»

Павлова Екатерина Геннадьевна

инженер-сметчик г.Набережные Челны

«. Форма позволяет перевести сметный расчет в доступную форму для проведения коммерческих переговоров, для подготовки тендерных предложений и т.п. Сразу видна стоимость каждой позиции с учетом всех начислений малопонятных неспециалисту. Заказчики охотно принимают данную форму. «

Магина Ирина Федоровна

сметчик-эксперт (г.Зеленодольск)

«Благодаря вашей разработке я гораздо быстрее делаю справки о стоимости произведенных строительно-ремонтных работ, понятные участникам суда. «

Груздева Екатерина Леонидовна

инженер-сметчик (г.Ижевск)

Учет расходов по объектам

Все затраты собирались на одном объекте капстроительства, поскольку планировалось, что это будет единый комплекс, состоящий из трех зданий. Но затем было принято решение, что это будут три разных объекта. Можно ли разделить затраты в этом случае? И как быть, если расходы фактические будут отличаться от затрат по смете? Давайте разбираться.

Методология не верна

Для начала нужно определиться, правильно ли изначально было принято решение вести учет в целом по комплексу, а не по каждому строящемуся объекту.

В соответствии с пунктом 2.1. Положения по бухгалтерскому учету долгосрочных инвестиций (письмо Минфина России от 30 декабря 1993 г. №160) учет долгосрочных инвестиций ведется по фактическим расходам в целом по строительству и по отдельным объектам, входящим в него.

В Плане счетов бухгалтерского учета предусмотрен субсчет 08-3 «Строительство объектов основных средств», на котором учитываются затраты по возведению зданий и сооружений. Таким образом, нормативная база по бухгалтерскому учету однозначно требует ведение учета по каждому строящемуся объекту.

Что такое объект строительства

В соответствии с пунктом 3.2.1. приказа Росстата от 11 марта 2009 г. №37 объектом строительства является каждое отдельно стоящее здание (производственный корпус или цех, склад и т. п.) или сооружение (мост, тоннель и др.) со всеми относящимися к нему обустройствами (галереями, эстакадами и т. п.), оборудованием, мебелью, инвентарем, подсобными и вспомогательными устройствами, а также при необходимости с прилегающими к нему инженерными сетями и общеплощадочными работами (вертикальная планировка, благоустройство, озеленение и т. п.), на строительство или реконструкцию которого должны быть составлены отдельные проект, смета.

Состав проектной документации

Постановлением Правительства РФ от 16 февраля 2008 г. № 87 утвержден состав проектной документации для различного рода объектов капитального строительства.

Это говорит о том, что строительство каждого объекта не может осуществляться без соответствующей проектной документации. Наличие сметной документации при этом обязательно в случае финансирования строительства из средств бюджетов всех уровней. Во всех остальных случаях необходимость и объем разработки разделов проектной документации, касающихся сметной документации, определяются заказчиком и указываются в задании на проектирование.

Значит, при ведении работ за счет средств частных инвесторов сметная документация на строительство может не составляться. Стоимость строительства объектов при этом определяется по данным бухгалтерского учета исходя из фактических затрат.

Но даже если сметная документация есть, то вовсе не обязательно, чтобы фактические расходы на строительство совпадали с данными сметы.

Смета (сводный сметный расчет) – это тот ориентир, на основании которого застройщик принимает управленческие решения, связанные с расчетом материальных, трудовых, финансовых и т. п. ресурсов, необходимых для осуществления строительства.

Это документ, необходимый для дальнейшего анализа отклонения фактических расходов, определяемых на основании данных бухгалтерского учета, от предполагаемых (сметных).

Исходя из вышеизложенного, изначально принятое решение о ведении учета в целом по комплексу было неверным, то есть не соответствующим требованиям нормативных документов.

Порядок учета затрат

Фактические затраты на строительство каждого объекта складываются из:

– стоимости строительных работ, определяемой на основании документов, полученных от подрядчиков (при подрядном способе строительства, например, по формам № КС-2 и № КС-3, и (или) стоимости основных строительных материалов, расходов на оплату труда рабочих основного производства и расходов на содержание строительных машин и механизмов (при хозяйственном способе строительства);

– стоимости работ по монтажу оборудования, определяемому так же, как и стоимость строительных работ;

– стоимости оборудования, требующего монтажа, определяемого на основании документов поставщиков;

– стоимости оборудования, не требующего монтажа, также определяемого на основании соответствующих документов поставщиков;

– прочих капитальных расходов (расходов на проектирование, содержание заказчика, временные титульные здания и сооружения, стоимость различных согласований и т. д.).

Способы распределения расходов

При строительстве двух и более объектов первые четыре позиции учитываются как прямые расходы по каждому строящемуся объекту. Прочие капитальные расходы могут учитываться в целом по всей стройке с последующим распределением между объектами.

Способы распределения прочих капитальных расходов между объектами определяются учетной политикой организации-застройщика. Например, прочие расходы могут распределяться по окончании каждого отчетного периода пропорционально прямым расходам.

Как исправить ситуацию

Для того чтобы решить, как исправить возникшую ситуацию и определить расходы на строительство по каждому строящемуся объекту, необходимо учесть все обстоятельства и имеющиеся первичные документы.

Например, если есть форма № КС-2 (№ КС-3) либо иные документы, относящиеся к каждому объекту, достаточно их отразить в учете по разным объектам учета (по каждому объекту) как прямые расходы на строительство объекта.

Если таких документов нет, следует принять меры к их восстановлению. В противном случае любое математическое распределение расходов, которые изначально должны были учитываться как прямые, по мнению автора, в той или иной степени не может считаться достоверным.

Причем чем больше объекты строительства отличаются друг от друга (например, офисное здание и линия электропередачи), тем меньше шансов более или менее достоверно распределить расходы между ними математическим путем изза трудности подбора общей базы для пропорционального распределения. Последствия математического распределения таких расходов на строительство между объектами предлагаем оценить организации самостоятельно исходя из видов строящихся объектов и целей строительства.

Расходы, которые объективно невозможно отнести в стоимость строительства по прямому признаку, необходимо распределить в порядке, который следует предусмотреть в учетной политике организации.

Причем эти расходы можно распределить между возводимыми объектами и по окончании их строительства, например, пропорционально проектным площадям или, как указывалось ранее, пропорционально прямым расходам. Распределение прочих капитальных расходов между строящимися объектами документируют внутренними первичными документами (расчетами), утвержденными учетной политикой. Это документ произвольной формы, имеющий все реквизиты первичного документа. Напомним, первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации. При этом документы, форма которых не предусмотрена в этих альбомах, должны содержать обязательные реквизиты, указанные в статье 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

Статья напечатана в журнале «Учет в строительстве» №6, июнь 2012 г.

Как сформировать стоимость объекта при строительстве собственными силами

Разберем формирование стоимости объекта строительства. Порядок бухгалтерского и налогового учета расходов на строительство собственными силами зависит от того, для каких целей сооружается объект. Примеры с проводками помогут вам вести учет без ошибок.

Создание основного средства

Каковы правила отражения операций?

Бухгалтерский учет

Следует руководствоваться Положением по бухгалтерскому учету долгосрочных инвестиций (утверждено письмом Минфина России от 30 декабря 1993 г. № 160).

Учет расходов ведется на счете 08 «Вложения во внеоборотные активы» (субсчет «Строительство объектов основных средств») нарастающим итогом с начала строительства в разрезе отчетных периодов до ввода объекта в действие (п. 1.4, 2.2, 2.3 Положения № 160).

Затраты на строительство (зарплата работников с начисленными на нее взносами, стоимость материалов, сумма амортизации производственного оборудования и пр.) учитываются по фактическим расходам на строительно-монтажные работы (СМР). К ним относится и договорная стоимость работ, выполненных подрядной организацией (без учета НДС).

Налоговый учет

Налог на прибыль.

При использовании основных средств собственного производства их первоначальная стоимость определяется как стоимость готовой продукции.

Затраты формируют первоначальную стоимость амортизируемого объекта строительства без учета принимаемого к вычету НДС (п. 5 ст. 270, п. 1 ст. 257 Налогового кодекса РФ).

Налог на добавленную стоимость.

СМР для собственного потребления, согласно подпункту 3 пункта 1 статьи 146 Налогового кодекса РФ, подлежат обложению НДС. При этом налоговое законодательство не содержит их расшифровки. Обратимся к другим источникам. К строительно-монтажным работам, выполненным хозяйственным способом, относятся работы, осуществляемые для своих нужд собственными силами организации. В том числе работы, для выполнения которых организация выделяет на стройку рабочих основной деятельности с выплатой им заработной платы по нарядам строительства. А также работы, выполненные строительными организациями по собственному строительству (не в рамках подрядных договоров, а например, при реконструкции собственного административно-хозяйственного здания, в ходе строительства собственной производственной базы и т. п.).

При исчислении налога учитывают лишь СМР капитального характера, в результате которых создаются новые объекты основных средств, в том числе объекты недвижимого имущества (здания, сооружения и т. п.). Или изменяется их первоначальная стоимость в случаях достройки, дооборудования, реконструкции и т. д.

В налоговую базу, согласно пункту 2 статьи 159 Налогового кодекса РФ, входит только стоимость работ, выполненных своими силами, без учета стоимости работ, произведенных подрядными организациями (решение ВАС РФ от 6 марта 2007 г. № 15182/06).

Налоговая база определяется на последнее число каждого квартала. Сумма НДС при этом равна произведению базы и ставки налога (18%). Начисленную сумму налога организация вправе принять к вычету на момент определения налоговой базы (п. 10 ст. 167, п. 1 ст. 166, ст.163, п. 3 ст. 164, п. 6 ст. 171, п. 5 ст.172 Налогового кодекса РФ).

На последнее число каждого квартала (пока идет строительство) нужно составить счет-фактуру и зарегистрировать его:

Формы документов, применяемых при расчетах по налогу на добавленную стоимость, утверждены постановлением Правительства РФ от 26 декабря 2011 г. № 1137.

Учтите: суммы «входного» НДС, предъявленные поставщиками и подрядчиками, организация принимает к вычету в обычном порядке – на дату принятия материалов или работ к учету на основании полученного счета-фактуры.

4 апреля 2016 года ООО «СтройРесурс» (общая система налогообложения) приобрело материалы стоимостью 1 180 000 руб. (в том числе НДС – 180 000 руб.) для строительства собственного здания цеха по производству стройматериалов, в тот же день передав их в производство. 29 апреля 2016 года в бухгалтерию сданы заказ-наряд на выполненные работы по строительству цеха на сумму 500 000 руб. и материальный отчет о расходе материалов на сумму 1 000 000 руб. На основании заказ-наряда начислена зарплата рабочим, занятым на строительстве цеха, и взносы во внебюджетные фонды (в том числе на травматизм). Общая сумма зарплаты с начислениями составила 654 500 руб. (500 000 руб. + 500 000 руб. × 30,9%).

Бухгалтер ООО «СтройРесурс» отразил операции следующими записями.

4 апреля 2016 года:

ДЕБЕТ 10 КРЕДИТ 60

– 1 000 000 руб. (1 180 000 – 180 000) – приобретены материалы;

ДЕБЕТ 19 КРЕДИТ 60

– 180 000 руб. – выделен НДС со стоимости материалов;

ДЕБЕТ 08 КРЕДИТ 10

– 1 000 000 руб. – переданы материалы в производство;

ДЕБЕТ 68 КРЕДИТ 19

– 180 000 руб. – принят к вычету НДС со стоимости материалов.

29 апреля 2016 года:

ДЕБЕТ 08 КРЕДИТ 70 (69)

– 654 500 руб. – начислена зарплата и взносы работникам, занятым на строительстве;

ДЕБЕТ 19 КРЕДИТ 68

– 297 810 руб. ((1 000 000 руб. + 654 500 руб.) × 18%) – начислен НДС со стоимости СМР, выполненных собственными силами;

ДЕБЕТ 68 КРЕДИТ 19

– 297 810 руб. – принят к вычету НДС, начисленный со стоимости СМР.

Возведение объекта для продажи

Затраты на сооружение объекта недвижимости, предназначенного для продажи, по мнению автора, следует отражать на счете 20 «Основное производство».

При строительстве жилых домов НДС по затратам, связанным с их строительством, включается в расходы, поскольку реализация жилья налогом на добавленную стоимость не облагается (подп. 22 п. 3 ст. 149 Налогового кодекса РФ). При реализации же нежилых помещений НДС подлежит уплате в бюджет в общем порядке. Поэтому налог, связанный с затратами на строительство нежилых помещений, принимается к вычету.

В налоговом учете затраты на возведение объекта должны рассматриваться как затраты на создание готовой продукции и оцениваться по прямым статьям расходов (п. 2 ст. 319 Налогового кодекса РФ).

Воспользуемся условиями примера 1, заменив компанию и цель строительства: ООО «ЖилСтрой» сооружает жилой дом для продажи. А также сумму материального отчета – 1 180 000 руб. Добавим, что 29 апреля 2016 года получено разрешение на ввод здания в эксплуатацию. А 31 мая 2016 года (на дату регистрации договора купли-продажи) покупателю передана по акту квартира стоимостью 2 000 000 руб. (цифры условные, порядок учета рассматривается на примере одной квартиры). Бухгалтер ООО «ЖилСтрой» сделал в учете следующие записи.

4 апреля 2016 года:

ДЕБЕТ 10 КРЕДИТ 60

– 1 180 000 руб. – приобретены материалы (НДС включен в стоимость);

ДЕБЕТ 20 КРЕДИТ 10

– 1 180 000 руб. – переданы материалы в производство.

29 апреля 2016 года:

ДЕБЕТ 20 КРЕДИТ 70 (69)

– 654 500 руб. – начислена заработная плата и взносы;

ДЕБЕТ 43 КРЕДИТ 20

– 1 834 500 руб. (1 180 000 + 654 500) – введен в эксплуатацию жилой дом (сформирована себестоимость готовой продукции).

ДЕБЕТ 62 КРЕДИТ 90 субсчет «Выручка»

– 2 000 000 руб. – передана квартира покупателю;

ДЕБЕТ 90 субсчет «Себестоимость продаж» КРЕДИТ 43

– 1 834 500 руб. – списана себестоимость квартиры.

Долевое строительство

Здесь тоже есть ряд особенностей.

Бухгалтерский учет

Деятельность по строительству собственными силами жилого дома в целях последующей передачи квартир участникам, по мнению автора, можно рассматривать как выполнение строительных работ и оказание услуг застройщиком для указанных лиц.

Расходы на строительство компания отражает по дебету счета 20 с разделением по двум статьям (субсчетам): расходы на строительство и расходы на содержание застройщика. Поступления от дольщиков квалифицируются в соответствии с пунктом 12 ПБУ 9/99 как доходы от обычных видов деятельности (выручка) и тоже делятся на два вида: возмещение расходов на строительство и вознаграждение застройщика.

Выручку нужно отразить на дату передачи квартир дольщикам по передаточным актам. До этого момента привлеченные средства участников учитываются в составе кредиторской задолженности в качестве полученных авансов или предоплаты (п. 3 ПБУ 9/99).

Для учета расчетов с участниками долевого строительства, по мнению автора, можно использовать счет 62 «Расчеты с покупателями и заказчиками».

Налоговый учет

Налог на прибыль.

Средства дольщиков (инвесторов), аккумулированные на счетах застройщика, в состав доходов не входят при условии ведения раздельного учета по ним (если раздельный учет не ведется, указанные средства рассматриваются как подлежащие налогообложению с даты их получения. Такие правила установлены в подпункте 14 пункта 1 статьи 251 Налогового кодекса РФ).

При нецелевом использовании полученных средств их нужно отнести к внереализационным доходам на дату нецелевого использования (п. 14 ст. 250, подп. 9 п. 4 ст. 271 Налогового кодекса РФ).

Иными словами, в состав доходов застройщика после завершения строительства включается только разница между суммой, полученной от дольщиков, и суммой затрат на строительство. Причем даже в том случае, если застройщик выполняет работы собственными силами. Это подтверждают письма Минфина России от 25 марта 2008 г. № 03-07-10/02 и от 8 февраля 2007 г. № 03-11-04/2/29.

Соответственно затраты застройщика на строительство не учитываются и в расходах (см. письма Минфина России от 1 апреля 2008 г. № 03-03-06/1/219, от 19 июля 2006 г. № 03-03-04/1/599, п. 5.2 Порядка заполнения налоговой декларации. утвержденного приказом ФНС России от 22 марта 2012 г. № ММВ-7-3/174@).

А вот затраты на содержание застройщика в расходах признаются.

Налог на добавленную стоимость.

Здесь несколько сложных моментов.

1. Чиновники считают, что работы по сооружению собственными силами застройщика многоквартирных домов подлежат обложению НДС в общеустановленном порядке. На это указано в письме Минфина России от 8 июня 2011 г. № 03-07-10/11. В то же время услуги застройщика от НДС освобождены, за исключением услуг, оказываемых при возведении объектов производственного назначения (подп. 23.1 п. 3 ст.149 Налогового кодекса РФ).

Поэтому при поступлении от дольщиков авансов их необходимо разделить исходя из положений пункта 1 статьи 154 Налогового кодекса РФ:

2. Теперь немного о вычетах. При выполнении застройщиком СМР собственными силами «входной» НДС по приобретенным товарам (работам, услугам), стоимость которых включается в налоговую базу, подлежит вычету в общем порядке. В том числе по проектным работам, услугам по аренде земельного участка и т. д.

3. И наконец об окончательном определении налоговой базы.

На день выполнения работ налог нужно начислить еще раз, но уже не с авансов, а со стоимости выполненных работ, приняв к вычету суммы налога, начисленные ранее с полученных авансов (п. 14 ст. 167, п. 8 ст. 171, п. 6 ст. 172 Налогового кодекса РФ). При этом также следует помнить, что суммы возмещения расходов на строительство облагаются налогом на добавленную стоимость, а вознаграждение застройщика при сооружении жилья нет. Поэтому необходимо вести раздельный учет сумм налога, уплаченных поставщикам и подрядчикам.

ООО «Престиж» строит многоквартирный дом (долевое участие). Строительство ведется своими силами (данные по затратам на строительство возьмем из примера 1).

4 апреля 2016 года поступили деньги от участника на возмещение затрат на строительство в сумме 2 000 000 руб. и на вознаграждение застройщика – 300 000 руб. (цифры условные, для упрощения примера все данные приведены из расчета на одного дольщика).

31 мая 2016 года получено разрешение на ввод дома в эксплуатацию, и тогда же квартира передана дольщику.

Бухгалтер ООО «Престиж» отразил указанные операции следующими проводками.

4 апреля 2016 года:

ДЕБЕТ 51 КРЕДИТ 62 субсчет «Авансы полученные» (субсчет второго уровня «Операции, облагаемые НДС»)

– 2 000 000 руб. – поступили деньги дольщика на возмещение затрат на строительство;

ДЕБЕТ 51 КРЕДИТ 62 субсчет «Авансы полученные» (субсчет второго уровня «Операции, не облагаемые НДС»)

– 300 000 руб. – поступили средства от дольщика на вознаграждение застройщика;

ДЕБЕТ 76 субсчет «НДС, начисленный с авансов» КРЕДИТ 68

– 305 084,75 руб. (2 000 000 руб. × 18/118) – начислен НДС с аванса;

ДЕБЕТ 10 КРЕДИТ 60

– 1 000 000 руб. (1 180 000 – 180 000) – приобретены материалы;

ДЕБЕТ 19 КРЕДИТ 60

– 180 000 руб. – выделен НДС со стоимости материалов;

ДЕБЕТ 20 КРЕДИТ 10

– 1 000 000 руб. – переданы материалы в производство;

ДЕБЕТ 68 КРЕДИТ 19

– 180 000 руб. – принят к вычету НДС со стоимости материалов.

29 апреля 2016 года:

ДЕБЕТ 20 КРЕДИТ 70 (69)

– 654 500 руб. – учтены затраты на строительство дома.

ДЕБЕТ 62 КРЕДИТ 90 субсчет «Выручка» (субсчет второго уровня «Операции, облагаемые НДС»)

– 2 000 000 руб. – отражена стоимость выполненных СМР;

ДЕБЕТ 62 КРЕДИТ 90 субсчет «Выручка» (субсчет второго уровня «Операции, не облагаемые НДС»)

– 300 000 руб. – отражено вознаграждение застройщика;

ДЕБЕТ 90 субсчет «Себестоимость продаж» КРЕДИТ 20

– 1 654 500 руб. – списана себестоимость строительства;

ДЕБЕТ 90 субсчет «НДС» КРЕДИТ 68

– 305 084,75 руб. (2 000 000 руб. × 18/118) – начислен НДС со стоимости выполненных СМР;

ДЕБЕТ 62 субсчет «Авансы полученные» (субсчет второго уровня «Операции, облагаемые НДС») КРЕДИТ 62 субсчет «Расчеты с заказчиками»

– 2 000 000 руб. – зачтен аванс;

ДЕБЕТ 62 субсчет «Авансы полученные» (субсчет второго уровня «Операции, не облагаемые НДС») КРЕДИТ 62 субсчет «Расчеты с заказчиками»

– 300 000 руб. – зачтен аванс;

ДЕБЕТ 68 КРЕДИТ 76 субсчет «НДС, начисленный с авансов»

– 305 084,75 руб. – принят к вычету НДС, начисленный с аванса.