Финансирование долевого строительства

Банк России принимает участие в реализации национального проекта «Жилье и городская среда», федерального проекта «Ипотека» и выполнении поручения Президента Российской Федерации по поэтапному замещению средств граждан, привлекаемых для строительства жилья, банковским кредитованием. Благодаря переходу к проектному финансированию строительства жилья покупка недвижимости в строящихся объектах становится безопасней и проще для граждан — деньги дольщиков защищены на счетах эскроу.

Новые механизмы финансирования долевого жилищного строительства, минимизирующие риск для граждан, введены законодательством в 2018 году.

Важный этап реформы реализован 1 июля 2019 года: привлечение средств участников долевого строительства теперь допускается только с использованием счетов эскроу по договорам участия в долевом строительстве, представленным на государственную регистрацию после этой даты.

Исключение предусмотрено только для объектов строительства, соответствующих установленным Правительством Российской Федерации критериям (в частности, заключение не менее 10% договоров долевого участия в строящемся объекте, степень готовности объекта — не менее 30%). Заключение о соответствии проекта критериям выдавали соответствующие уполномоченные государственные органы. Такие проекты будут завершены по старой схеме финансирования, а проекты, не соответствующие критериям, — с привлечением средств дольщиков на счета эскроу либо за счет иных источников финансирования.

Распределение всего портфеля проектов долевого строительства можно увидеть в Единой информационной системе жилищного строительства, оператором которой является АО «ДОМ.РФ».

Средства граждан — участников долевого строительства депонируются на счетах эскроу в банках до завершения строительства и становятся доступны застройщику только после ввода объекта недвижимости в эксплуатацию. Финансирование строительства осуществляется за счет предоставленного банком кредита или собственных средств застройщика.

Закон распространил действие страховой защиты Фонда страхования вкладов на средства, размещенные гражданами на счетах эскроу в сумме не более 10 млн рублей. Средства страхуются в период со дня их размещения на счете эскроу до ввода в эксплуатацию многоквартирного дома и регистрации права собственности на первый объект долевого строительства, входящего в состав этого дома, или истечения срока депонирования.

Высокая защищенность средств граждан — фактор повышения спроса на жилье на первичном рынке, которое строится по такой модели. При этом застройщики обеспечиваются стабильным источником финансирования проекта строительства в виде банковского кредита и не зависят от поступления средств участников долевого строительства.

Для защиты средств граждан, создания механизмов контроля целевого расходования средств участников долевого строительства, привлекаемых непосредственно застройщиками, установлены требования к операциям, которые они могут проводить по счету, куда поступают средства граждан, и к банкам — по контролю за проведением ими банковских операций.

Постановлением Правительства Российской Федерации от 18.06.2018 № 697 (с изменениями) установлены требования, которым должны соответствовать уполномоченные банки и банки, не имеющие права на открытие счетов эскроу для расчетов по договорам участия в долевом строительстве. В перечень таких банков включаются банки, имеющие кредитный рейтинг по национальной рейтинговой шкале не ниже уровня «BBB-(RU)» и (или) «ruBBB-».

При этом для банков с кредитным рейтингом ниже чем «A-» и до «BBB-» включительно устанавливается лимит суммы задолженности по всем договорам о предоставлении целевых кредитов застройщикам в размере не более 20% величины собственных средств (капитала) банка.

Актуальный перечень банков, имеющих право открывать счета застройщикам и счета эскроу, ежемесячно публикуется на сайте Банка России.

Банк России внедрил регулирование, направленное на пересмотр подходов по формированию резервов кредитными организациями при предоставлении кредитов застройщикам с использованием счетов эскроу. Проектный подход позволяет банкам определять объемы формируемых резервов и ставку по кредитам застройщикам с учетом эффективности проекта строительства.

Банк России проводит регулярные встречи с уполномоченными банками и застройщиками с участием представителей Минстроя России, АО «ДОМ.РФ», общественных организаций по вопросам банковского сопровождения и кредитования застройщиков с использованием счетов эскроу, обеспечения оптимального взаимодействия кредитных организаций и застройщиков.

Информация о наличии и характеристиках кредитных продуктов, предлагаемых застройщикам, а также документах, которые следует представлять для получения кредита, может быть получена непосредственно в уполномоченных банках (контактная информация представлена на сайтах банков).

По состоянию на 1 октября по завершенным в 55 субъектах России проектам с использованием счетов эскроу раскрыто более 20 тыс. таких счетов. Сумма средств, перечисленных с них застройщикам и банкам в погашение предоставленных кредитов, составила 46,1 млрд руб.

Научно-исследовательский журнал

Mortgages in financing investment projects

Благова И.И.

Базилевич А.Р.

1. Студентка магистратуры, экономического факультета,

Кубанский государственный университет

2. Кандидат экономических наук, доцент кафедры экономического анализа, статистики и финансов,

Кубанский государственный университет

Blagova I.I.

Bazilevich A. R.

1. Master’s student, faculty of Economics,

Kuban state University

2. Candidate of economic Sciences, associate Professor, Department of economic analysis, statistics and Finance, Kuban state University

Аннотация: В статье рассмотрено современное состояние доступности ипотечного кредитования как одного из источников финансирования инвестиционных проектов. Выделены основные положительные стороны и недостатки кредитного финансирования строительной отрасли как для заемщиков, так и для кредиторов. Обоснована необходимость перехода к новой системе финансирования жилищной отрасли.

Abstract: The article considers the current state of the availability of mortgage lending as one of the sources of financing investment projects. The main positive aspects and shortcomings of credit financing of the construction industry for both borrowers and lenders are highlighted. The necessity of the transition to a new housing finance system has been substantiated.

Ключевые слова: ипотека, кредит, национальный проект, проектное финансирование, жилищное строительство.

Keywords: mortgage, credit, national project, project financing, housing construction.

На сегодняшний день жилищное строительство является основной отраслью для различных форм финансирования и кредитной деятельности. В широком смысле инвестиции в жилищный сектор представляют собой общие расходы на строительство новых домов, реконструкцию и поддержание в необходимом состоянии жилого фонда.

В жилищном секторе финансово-инвестиционный процесс – это накопление и последующее использование финансовых средств с целью обеспечения жилищного строительства и достижения положительных результатов социального и экономического характера. Обеспечение максимальной результативности инвестиционного проекта в целом зависит от качества управления им, правильности выбора метода финансирования и оптимальности распределения средств на каждом его этапе.

В настоящее время для России расширение инвестиционного рынка является актуальной задачей. Именно это является толчком к разработке эффективных механизмов аккумуляции свободных финансовых ресурсов на финансовом рынке и направления их в те сегменты экономики, которые способны формировать потенциальный спрос на инвестиционные ресурсы.

В мировой практике основным источником финансирования жилищного строительства являются собственные средства строительных организаций. Особенностью российской строительной отрасли является высокая стоимость строительства объектов, это и ограничивает отечественные строительные компании в использовании собственных средств, рост которых происходит благодаря получаемой чистой прибыли. Использование собственного капитала имеет ряд достоинств среди которых бесплатность ресурсов и отсутствие ограничений в использовании средств, однако их недостаточно для осуществления полноценного возведения объекта строительства, как правило их хватает только на возведение фундамента. Также, необходимо отметить, что еще одним отличием между собственными и заемными средствами является то, что в случае привлечения последних проценты по кредиту уплачиваются до уплаты налогов, они включаются в валовые расходы. А дивиденды выплачиваются из прибыли, оставшейся в распоряжении организации.

В результате того, что отличительной чертой жилищного строительства является длинный производственный цикл и значительные затраты, преобладание на рынке розничных покупателей значительно усложняет получение крупных авансовых платежей. Если у крупных строительных компаний, которые зачастую реализуют множество проектов, есть возможность покрывать затраты на одни проекты за счет выручки от завершения других, то малым и средним строительным организациям покрывать разрыв между прибылью и расходами без привлечения заемных средств очень трудно.

Важно отметить, что использование заемных средств не менее актуально среди покупателей жилой недвижимости. Как правило покупатели пользуются ипотечным кредитованием для решения своего жилищного вопроса. Предоставление ипотечного кредита под залог, с присущими ему достоинствами и недостатками (табл.1), является выгодным решением не только для приобретающих жилье, но и для строительных компаний, так как это позволяет сократить привлечение кредитных средств застройщиками и, соответственно, уменьшить уязвимость компаний к изменениям ситуации в экономике.

Преимущества и недостатки ипотечного кредита как источника финансирования инвестиционных проектов

| Преимущества | Недостатки | |

| Для кредитора | Облегчение контроля за сохранностью предмета залога, возможность диверсификации | Дополнительные расходы, связанные с диверсификацией инструментов и программ ипотечного кредитования |

| Для заемщика | Физические характеристики недвижимости позволяют оставлять объект ипотеки во владении и пользовании заемщика; рост инвестиционных возможностей путем превращения недвижимости в операционный капитал, и самостоятельное распоряжение доходом, полученным в результате использования предмета ипотек | Потеря собственности на предмет ипотеки в случае не выполнения обязательств, предусмотренных кредитным договором |

Ипотечное кредитование как механизм финансирования инвестиционных проектов предполагает: достаточность банковских средств для необходимого объема кредитования заемщиков по финансово окупаемым объектам, длительный срок пользования кредитом, важность выдачи кредита под залог, а также, компетентную оценку соответствующего имущества.

На сегодняшний день наибольший удельный вес в общем объеме дополнительных внешних источников финансирования инвестиций приходится на использование средств дольщиков. В соответствии с национальным проектом «Жилье и городская среда», с 1 июля 2019 года новые жилые проекты реализуются на принципах проектного финансирования, которое характеризуется возможностью привлечения застройщиками денежных средств дольщиков только с применением эскроу-счетов, на которых эти средства будут аккумулироваться до ввода объекта в эксплуатацию. Банки, в свою очередь, будут осуществлять банковское сопровождение жилищных строительных объектов.

Новая модель финансирования строительства жилья может повлечь за собой увеличение количества банкротов среди застройщиков, у крупных компаний будет гораздо больше шансов получить проектное финансирование, чем у мелких участников девелоперского рынка. Чтобы уменьшить такие последствия застройщикам необходимо разработать механизм финансовой поддержки для завершения строительства проблемных объектов. Именно поэтому осуществляется переход к кредитному механизму финансирования жилищного строительства.

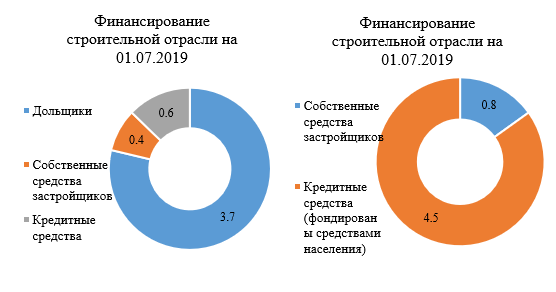

В процессе запуска новых проектов и перехода к применению эскроу-счетов привлеченные средства дольщиков будут заменены банковским кредитованием. В ближайшие 2-3 года планируется рост объема кредитных средств, необходимых для финансирования отрасли, с 0,6 трлн. руб. в 2019 году до 4.5 трлн. руб. к 2022 году (рис.1), а к 2024 году планируется увеличение данного показателя до 6.4 трлн. руб. [5].

Рисунок 1. Источники финансирования строительной отрасли [5]

Для содействия переходу на эскроу-счета и акцент на кредитное финансирование Банком России с участием Минстроя России и АО «ДОМ.РФ» разработан ряд рекомендаций для коммерческих банков и застройщиков с целью выработки оптимального их взаимодействия в рамках реализации проектного финансирования. Так, планируется установления определенного срока рассмотрения документов банком, при этом застройщикам необходимо обеспечить наличие необходимого пакета документов для подачи заявки, а также, появился новый механизм защиты ипотечных заемщиков – физических лиц, — «ипотечные каникулы».

Необходимо отметить что в последнее время отечественное ипотечное кредитование переживает изменения. Одни эксперты прогнозируют снижение процентных ставок до рекордно низких значений, другие же предрекают образование «финансовых пузырей», подобных тем, что появились в Америке в 2008 году [2].

Тем не менее, по данным на конец 2019 года ставки по ипотечным кредитам находятся на прежнем низком уровне, что предполагает сохранение повышенного спроса на кредитные ресурсы.

Лидерами по предоставлению ипотечных кредитов являются три крупнейших банка (табл. 2).

Топ-3 банков по количеству предоставленных ипотечных кредитов

| Место в рейтинге | Кредитная организация |

| 1 | Сбербанк (доля на рынке ипотеки 55,6%) |

| 2 | ВТБ (доля на рынке ипотеки 23%) |

| 3 | Райффайзенбанк (доля на рынке ипотеки 15,3%) |

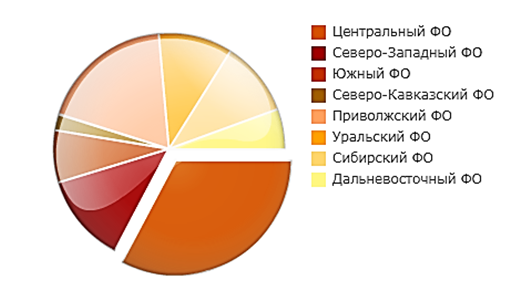

В региональном разрезе наибольший объем ипотечных кредитов в 2019 году приходится на Центральный федеральный округ (рис. 2).

Рисунок 2. Объем ИЖК, предоставленных за год, в разрезе федеральных округов на 01.12.2019 г.[5]

Москва и Московская область являются лидерами по количеству открытых эскроу-счетов за первые полгода реализации национального проекта по новому принципу финансирования строительства.

В целом, благодаря высокой динамике роста на ипотечные кредиты приходится уже не менее 43% совокупного объема кредитов физическим лицам. Учитывая тот фактор, что Россия по уровню развития ипотечного кредитования заметно отстает от многих стран, опережающее развитие этого сегмента приобретает долговременны характер. После перехода на проектное финансирование эта цифра будет только увеличиваться.

Не обращая внимания на положительную тенденцию многие эксперты сходятся во мнении о том, что нынешняя банковская система не отвечает инвестиционным требованиям расширенного воспроизводства. Для того, чтобы развеять данные сомнения необходимо обеспечить объединение преимуществ государства и частного сектора, наладить единую технологическую цепь инвестиционного и финансового обеспечения расширенного воспроизводства.

Подводя итог, отметим, что ипотечного кредитование как способ финансирования инвестиционных проектов имеет ряд особенностей, среди которых наиболее значимым является возможность предоставления необходимого объема денежных средств на длительное время, что очень важно для застройщиков. Переход системы финансирования строительства с долевой на проектную обеспечит увеличение спроса на ипотечные кредиты, что в значительной степени отразится на рынке ипотечного кредитования.

Несмотря на ряд проблем, которые предполагает использование кредитного финансирования инвестиционных проектов, именно оно выступает основным драйвером развития жилищного строительства. Кроме того, данный механизм финансирования способствует оживлению кредитования банками строительных организаций после продолжительного периода его сокращения.