Финансирование долевого строительства

Банк России принимает участие в реализации национального проекта «Жилье и городская среда», федерального проекта «Ипотека» и выполнении поручения Президента Российской Федерации по поэтапному замещению средств граждан, привлекаемых для строительства жилья, банковским кредитованием. Благодаря переходу к проектному финансированию строительства жилья покупка недвижимости в строящихся объектах становится безопасней и проще для граждан — деньги дольщиков защищены на счетах эскроу.

Новые механизмы финансирования долевого жилищного строительства, минимизирующие риск для граждан, введены законодательством в 2018 году.

Важный этап реформы реализован 1 июля 2019 года: привлечение средств участников долевого строительства теперь допускается только с использованием счетов эскроу по договорам участия в долевом строительстве, представленным на государственную регистрацию после этой даты.

Исключение предусмотрено только для объектов строительства, соответствующих установленным Правительством Российской Федерации критериям (в частности, заключение не менее 10% договоров долевого участия в строящемся объекте, степень готовности объекта — не менее 30%). Заключение о соответствии проекта критериям выдавали соответствующие уполномоченные государственные органы. Такие проекты будут завершены по старой схеме финансирования, а проекты, не соответствующие критериям, — с привлечением средств дольщиков на счета эскроу либо за счет иных источников финансирования.

Распределение всего портфеля проектов долевого строительства можно увидеть в Единой информационной системе жилищного строительства, оператором которой является АО «ДОМ.РФ».

Средства граждан — участников долевого строительства депонируются на счетах эскроу в банках до завершения строительства и становятся доступны застройщику только после ввода объекта недвижимости в эксплуатацию. Финансирование строительства осуществляется за счет предоставленного банком кредита или собственных средств застройщика.

Закон распространил действие страховой защиты Фонда страхования вкладов на средства, размещенные гражданами на счетах эскроу в сумме не более 10 млн рублей. Средства страхуются в период со дня их размещения на счете эскроу до ввода в эксплуатацию многоквартирного дома и регистрации права собственности на первый объект долевого строительства, входящего в состав этого дома, или истечения срока депонирования.

Высокая защищенность средств граждан — фактор повышения спроса на жилье на первичном рынке, которое строится по такой модели. При этом застройщики обеспечиваются стабильным источником финансирования проекта строительства в виде банковского кредита и не зависят от поступления средств участников долевого строительства.

Для защиты средств граждан, создания механизмов контроля целевого расходования средств участников долевого строительства, привлекаемых непосредственно застройщиками, установлены требования к операциям, которые они могут проводить по счету, куда поступают средства граждан, и к банкам — по контролю за проведением ими банковских операций.

Постановлением Правительства Российской Федерации от 18.06.2018 № 697 (с изменениями) установлены требования, которым должны соответствовать уполномоченные банки и банки, не имеющие права на открытие счетов эскроу для расчетов по договорам участия в долевом строительстве. В перечень таких банков включаются банки, имеющие кредитный рейтинг по национальной рейтинговой шкале не ниже уровня «BBB-(RU)» и (или) «ruBBB-».

При этом для банков с кредитным рейтингом ниже чем «A-» и до «BBB-» включительно устанавливается лимит суммы задолженности по всем договорам о предоставлении целевых кредитов застройщикам в размере не более 20% величины собственных средств (капитала) банка.

Актуальный перечень банков, имеющих право открывать счета застройщикам и счета эскроу, ежемесячно публикуется на сайте Банка России.

Банк России внедрил регулирование, направленное на пересмотр подходов по формированию резервов кредитными организациями при предоставлении кредитов застройщикам с использованием счетов эскроу. Проектный подход позволяет банкам определять объемы формируемых резервов и ставку по кредитам застройщикам с учетом эффективности проекта строительства.

Банк России проводит регулярные встречи с уполномоченными банками и застройщиками с участием представителей Минстроя России, АО «ДОМ.РФ», общественных организаций по вопросам банковского сопровождения и кредитования застройщиков с использованием счетов эскроу, обеспечения оптимального взаимодействия кредитных организаций и застройщиков.

Информация о наличии и характеристиках кредитных продуктов, предлагаемых застройщикам, а также документах, которые следует представлять для получения кредита, может быть получена непосредственно в уполномоченных банках (контактная информация представлена на сайтах банков).

По состоянию на 1 октября по завершенным в 55 субъектах России проектам с использованием счетов эскроу раскрыто более 20 тыс. таких счетов. Сумма средств, перечисленных с них застройщикам и банкам в погашение предоставленных кредитов, составила 46,1 млрд руб.

Азбука стройки: что нужно знать о проектном финансировании

В России разворачивается реформа долевого строительства: с 1 июля 2019 года все застройщики перейдут на новую модель работы — проектное финансирование. Теперь девелоперам придется использовать для строительства своих объектов собственные или заемные средства. Деньги дольщиков будут лежать на специальных эскроу-счетах в аккредитованных банках до ввода здания в эксплуатацию. Так власти рассчитывают решить проблему обманутых дольщиков и сделать рынок жилищного строительства более прозрачным.

Ключевые термины реформы — в подборке «РБК-Недвижимости».

Российские банки, аккредитованные государством на сопровождение сделок по долевому строительству. Контроль банков за спецсчетами застройщиков позволит кредитным организациям отклонять сомнительные операции. Так, банк вправе приостановить перевод или платеж, если возникнут сомнения, что деньги направляются на исполнение обязательств застройщика.

Гибрид заемного (банковского) финансирования и финансирования привлеченного инвестора, который обеспечивает застройщику недостающие для стройки средства. Инвестор, дающий заем девелоперу, предоставляет деньги под более высокие проценты, чем в банке. Воспользоваться таким инструментом смогут компании (по оценке Минстроя, их около 30%), которые не получат проектное финансирование от банка. Для привлечения мезонинного инвестора в большинстве случаев девелоперу достаточно иметь собственный капитал в размере 30%.

Поэтапное раскрытие эскроу-счетов

Возможность перечисления застройщику денежных средств дольщиков поэтапно, по мере завершения каждого этапа строительства многоквартирного дома, подтвержденного соответствующим актом приемки-передачи работ. Этого положения нет в законе, но на нем настаивают сами девелоперы, Минстрой, а также ряд депутатов. В конце марта в Госдуму внесен законопроект, предлагающий поэтапное раскрытие эскроу-счетов.

Системообразующие строительные компании

Застройщики, которые получат послабления при переходе на эскроу-счета. Для внесения в специальный перечень Минстрой будет оценивать девелоперов по количеству регионов присутствия, объемам ввода жилья, а также публичности компаний. Системообразующими могут стать те компании, которые работают минимум в пяти регионах и строят свыше 1 млн кв. м жилья.

Фонд защиты прав дольщиков

Специальный фонд для участников долевого строительства, созданный по инициативе президента Владимира Путина в 2017 году. Все девелоперы, начинающие строительство жилых комплексов, обязаны делать в фонд взносы в размере 1,2% от каждого ДДУ. В противном случае государство имеет право приостановить регистрацию ДДУ. Из средств фонда финансируется достройка объектов или выплачивается компенсация пострадавшим гражданам — участникам долевого строительства. Девелоперы должны платить взносы в фонд до июля 2019 года, когда в России будет отменено долевое строительство жилья.

Специальные счета депонирования средств, которые открываются в аккредитованных банках до завершения строительства жилого дома. Проценты на средства, размещенные на эскроу-счетах, начисляться не будут. Банк, где размещены эскроу-счета, также не получит вознаграждения. По сути, покупатель открывает беспроцентный депозит, деньги на котором замораживаются на срок, не превышающий дату ввода объекта в эксплуатацию по проектной декларации плюс шесть месяцев (именно такой срок дается на передачу ключей).

Схемы финансирования инвестиционно-строительных проектов (Financing schemes of investment and construction projects)

Похилый Евгений Юрьевич

Финансовый директор ООО «Интермикс Мет»

ученая степень – кандидат экономических наук

адрес электронной почты – pokhily@hotmail.com

Аннотация. В статье рассмотрены схемы и источники финансирования инвестиционно-строительных проектов. Выполнен анализ регулирующей нормативной базы. Рассмотрены особенности инвестирования собственных средств, привлечения соинвесторов, кредитования и публичного привлечения средств. Отражены основные критерии привлечения средств из различных источников, а также выполнен анализ индивидуальных особенностей различных схем финансирования и их совместного применения.

Ключевые слова и словосочетания: строительство, схема финансирования, инвестирование, кредитование, ценные бумаги

Abstract. The article describes the schemes and sources of financing of investment and construction projects. Normative base is analyzed. The features of the investment of equity, attracting co-investors, credit financing and funding from public sources are observed. The basic criterions of funding attraction from different sources and individual characteristics of the different funding schemes are analyzed.

Keywords and expressions: construction, financing scheme, investing, credit, securities

СХЕМЫ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИОННО-СТРОИТЕЛЬНЫХ ПРОЕКТОВ

FINANCING SCHEMES OF INVESTMENT AND CONSTRUCTION PROJECTS

Практика реализации инвестиционно-строительных проектов (далее – «ИСП») насчитывает большое количество схем финансирования, которые постоянно развиваются, а их выбор зависит от типа ИСП и возможностей правообладателя. С увеличением прозрачности строительного сектора и развития возможностей публичного размещения ценных бумаг у компаний появляются новые источники финансирования, которые могут использоваться как основа реализации ИСП. В связи с этим назрела необходимость развития теоретических и практических основ управления строительными проектами, так как стоимость привлечения средств в проект существенно варьируется для различных источников.

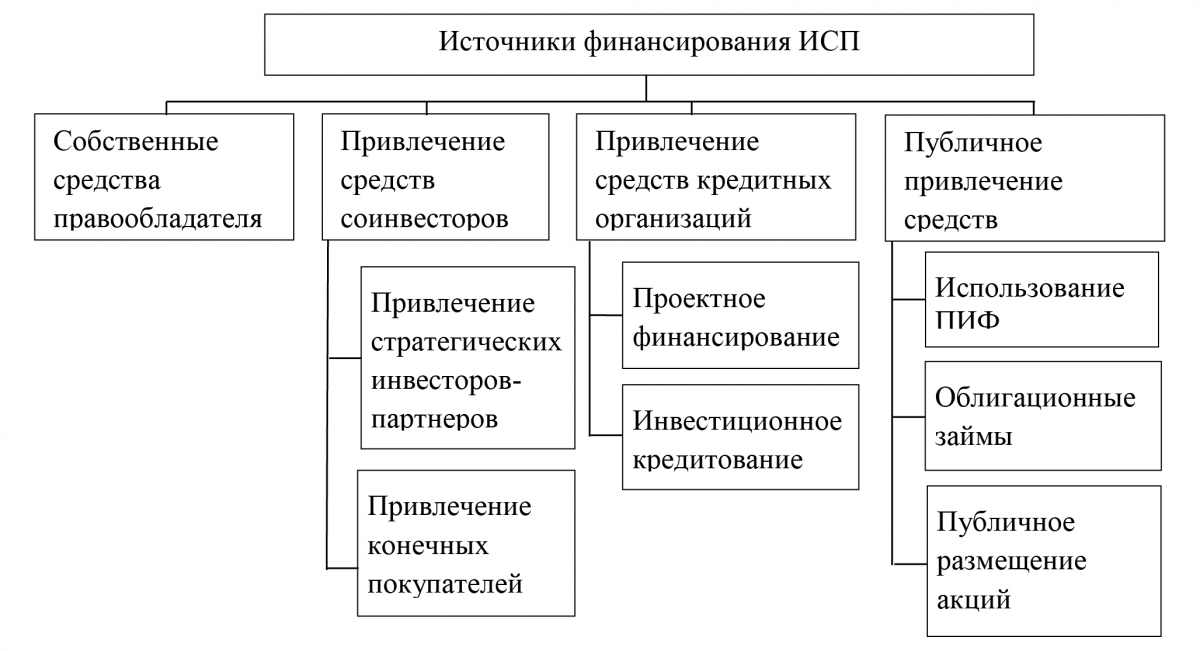

На рис.1 представлены наиболее распространенные источники финансирования:

Рис. 1. Источники финансирования ИСП

1. Собственные средства правообладателя проекта

Основные регулирующие законодательные акты: федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» №39-ФЗ от 25.02.1999 г. (регулирование инвестиционной деятельности), федеральный закон «Об акционерных обществах» №208-ФЗ от 24.11.1995 г. (регулирование деятельности акционерных обществ), федеральный закон «Об обществах с ограниченной ответственностью» №14-ФЗ от 08.02.1998 г. (регулирование деятельности обществ с ограниченной ответственностью), федеральный закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей» №129-ФЗ от 08.08.2001 г. (регулирует деятельность индивидуальных предпринимателей), Гражданский кодекс РФ №51-ФЗ от 30.11.1994 г. (регулирование общих вопросов), и пр.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Общее описание: финансирование ИСП в полном объеме за счет собственных средств правообладателем не распространено. Собственные средства чаще всего вкладываются на прединвестиционной или начальной стадии инвестиционной фазы, после чего привлекается финансирование от сторонних источников. Первоначальное вложение средств собственника в ИСП необходимо для последующего привлечения банковских кредитов, облигационных займов, инвесторов-партнеров и дольщиков (что возможно только после оформления разрешения на строительство и публикации проектной декларации). Средства правообладателя первично направляются на оформление исходно-разрешительной документации (ИРД), в т.ч. прав на земельный участок и пр. Использование только собственных средств целесообразно при последующей самостоятельном эксплуатации строящегося объекта, например, крупными компаниями сырьевого сектора.

Реализация проекта может осуществляться на базе существующей или на основе проектной компании SPV (Special Purpose Vehicle). Создание SPV обусловлено необходимостью отделения денежных потоков проекта от иной деятельности инвестора, защиты инвестиций от исторических налоговых и юридических рисков, связанных с основным бизнесом. Проектная компания является стороной ключевых договоров проекта.

Источниками привлечения собственных средств в проект могут являться:

Привлечение собственных средств возможно на любой фазе жизненного цикла ИСП. Данный источник финансирования часто применяется совместно с кредитами банков и облигационными займами в размере от 20% до 80% от общего объема финансирования. При этом требованием кредиторов, как правило, является начальное финансирование из собственных средств порядка 15% затрат до начала кредитования.

2. Привлечение средств соинвесторов

Основные регулирующие законодательные акты: федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости» №214-ФЗ от 30.12.2004 г., федеральный закон «Об ипотеке (залоге недвижимости)» №102-ФЗ от 16.07.1998 г. (регулирование ипотеки площади при наличии механизмов рассрочки, кредитования и прочих обязательств приобретателя), Гражданский кодекс РФ №51-ФЗ от 30.11.1994 г. (регулирование общих вопросов), федеральный закон «О рынке ценных бумаг» №39-ФЗ от 22.04.1996 г. (регулирования работы с ценными бумагами), федеральный закон «О простом и переводном векселе» №48-ФЗ от 11.03.1997 г. (регулирования работы с векселями) федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» №39-ФЗ от 25.02.1999 г. (регулирование инвестиционной деятельности), федеральный закон «Об инвестиционном товариществе» №335-ФЗ от 28.11.2011 г. (регулирование деятельности инвестиционных товариществ), пр.

Соинвесторами могут быть юридические лица, индивидуальные предприниматели и физические лица.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Привлечение стратегических инвесторов-партнеров: чаще всего крупные соинвесторы предоставляют финансирование ИСП в качестве партнеров собственников на основе различных договоров инвестирования с целью приобретения площадей по стоимости близкой к стоимости строительства или при входе в проект как совладельцев. Наиболее распространенные механизмы регулирования взаимоотношений с инвесторами-партнерами:

Привлечение финансирования из данного источника возможно на любой фазе жизненного цикла ИСП. В качестве вложения средств собственника проекта может рассматриваться стоимость права на земельный участок и оформленная ИРД.

Привлечение конечных покупателей: соинвесторы, являющиеся конечными приобретателями площадей, заинтересованы в получении в пользование площадей ИСП, а не доходности инвестированных вложений. К данной группе преимущественно относятся дольщики – физ. лица, приобретающие жилье в многоквартирных домах [1].

Основными схемами привлечения средств конечных покупателей являются: заключение договоров долевого участия, жилищные сертификаты, заключение предварительных договоров купли-продажи, реализация векселей, привлечение средств по договорам соинвестирования.

Поступающие денежные средства от данного источника при моделировании денежного потока относятся к операционному денежному потоку и эффективность их инвестирования определять нецелесообразно.

3. Привлечение средств кредитных организаций (банков)

Основные регулирующие документы: федеральный закон «О банках и банковской деятельности» № 395-1от 02.12.1990 г. (регулирование банковской деятельности), «Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» №254-П от 26.03.2004 г. (регулирование деятельности банков), федеральный закон «Об ипотеке (залоге недвижимости)» №102-ФЗ от 16.07.1998 г. (регулирование залога обеспечения), внутренние регламенты и нормативные документы кредитной организации и пр.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Общее описание: финансирование проекта банком, при согласовании кредитной сделки наиболее часто осуществляется после получения разрешения на строительство, т.е. на инвестиционной фазе, а также после обязательного вложения собственных средств в размере не менее 15% от затрат.

Возможно рассмотреть различные механизмы кредитования ИСП.

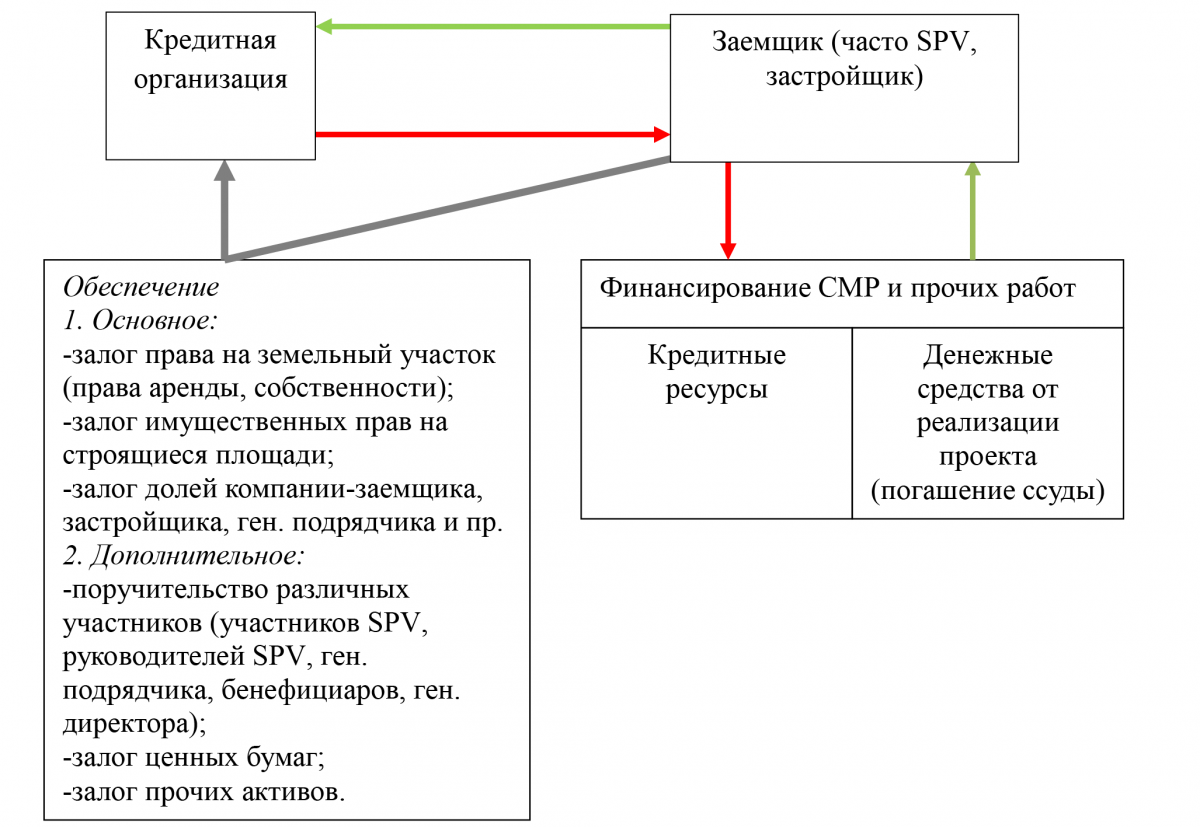

Проектное финансирование: участие банка в инвестиционном проекте в форме предоставления кредитов, возврат вложенных средств и получение доходов осуществляются на эксплуатационной фазе или от реализации площадей на инвестиционной фазе преимущественно из потока денежных средств, генерируемого самим проектом [2, 3]. При проектном финансировании, кредитом обычно финансируется от 30% до 70% затрат.

Структурирование и осуществление сделки происходит согласно схеме, представленной на рис.2.

Рис. 2. Схема проектного финансирования

Проектное финансирование применяется в большинстве случаев кредитования ИСП, т.к. является наиболее безопасным как для основной деятельности заемщика, так и банка. Крупные строительные организации специально создают SPV компании для привлечения кредитных ресурсов.

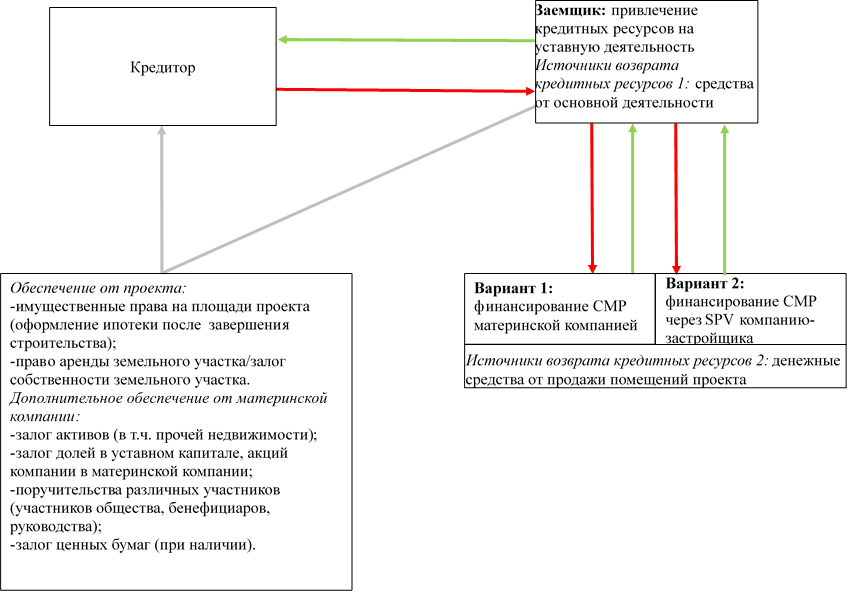

Инвестиционное кредитование: финансирование инвестиционного проекта в форме предоставления кредита, при котором источником погашения обязательств является вся деятельность заемщика, включая доходы, генерируемые проектом. При инвестиционном кредитовании целесообразно, чтобы доля финансирования проекта из собственных источников заемщика составляла не менее 15% от затрат [4, 5]. Обычно кредитом финансируется до 80% затрат. Схема инвестиционного кредитования представлена на рис.3.

Рис. 3. Схема инвестиционного кредитования

При данном типе кредитования целевое назначение кредита часто указывается, как на финансирование уставной деятельности. Компания в свою очередь корректирует устав и вносит туда пункт о строительстве объекта. Инвестиционное кредитование характерно в большей степени для финансирования объектов коммерческой недвижимости и компаний, которые уже владеют какими-либо объектами, которые возможно использовать в качестве залога по кредиту.

5. Использование закрытых паевых инвестиционных фондов

Основные регулирующие документы: федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» №39-ФЗ от 25.02.1999 г. (регулирование инвестиционной деятельности), приказы ФСФР, федеральный закон «Об инвестиционных фондах» №156-ФЗ от 29.11.2001 г., пр.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Общее описание: для частных инвесторов вложения в недвижимость в большинстве случаев ограничены возможностями отдельно взятого частного лица. Паевые инвестиционные фонды (ПИФ) позволяют привлечь частных инвесторов, в т.ч. физических лиц, желающих инвестировать в недвижимость.

Инвестировать в недвижимость имеют право паевые инвестиционные фонды закрытого типа, которые формируются на определенный период, по прошествии которого объект недвижимости должен быть продан, а управляющая компания обязана расплатиться с пайщиками денежными средствами. Паи закрытых паевых инвестиционных фондов недвижимости (ЗПИФН) могут обращаться на бирже, что позволяет пайщику иметь оперативное управление – досрочный выход из фонда при продаже паев. ЗПИФН строительства создаются для инвестирования в различные объекты в т.ч. жилой и коммерческой недвижимости. При этом пайщик несет риски, связанные как со строительством, так и с финансовым сектором. Девелоперские фонды преимущественно инвестируют в коммерческие объекты – доходную недвижимость. Доходность фонда в большей степени формирует капитализация стоимости недвижимости: на практике обычно финансируется один проект, а значит, пайщик не имеет возможности диверсифицировать риски.

Денежные средства за счет создания ПИФ можно привлекать на любой стадии реализации ИСП, при этом условия привлечения средств из других источников не предусмотрены.

6. Облигационные займы

Основные регулирующие документы: «Гражданский кодекс Российской Федерации (часть вторая)» №14-ФЗ от 26.01.1996 г., Федеральный закон «О рынке ценных бумаг» №39-ФЗ от 22.04.1996 г., Федеральный закон «Об ипотечных ценных бумагах» №152-ФЗ от 11.11.2003, Приказы ФСФР, пр.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Облигации принято разделять [6]: по доходу, который получает инвестор: дисконтные и процентные (купонные); по учету прав: именные облигации и облигации на предъявителя; по форме, в которой могут выпускаться облигации: бездокументарные и документарные; по возможности обмена: конвертируемые и неконвертируемые; по сроку размещения: краткосрочные, среднесрочные, долгосрочные.

Отечественные компании, в т.ч. строительного сектора, чаще всего используют рублевые облигации, размещаемые на отечественных фондовых площадках или еврооблигации различных видов (в т.ч. наиболее распространенные среди отечественных эмитентов – CLN, LPN), которые выпускаются на внешнем рынке [7].

Выпуск облигаций является достаточно сложной процедурой, которая состоит из нескольких основных этапов:

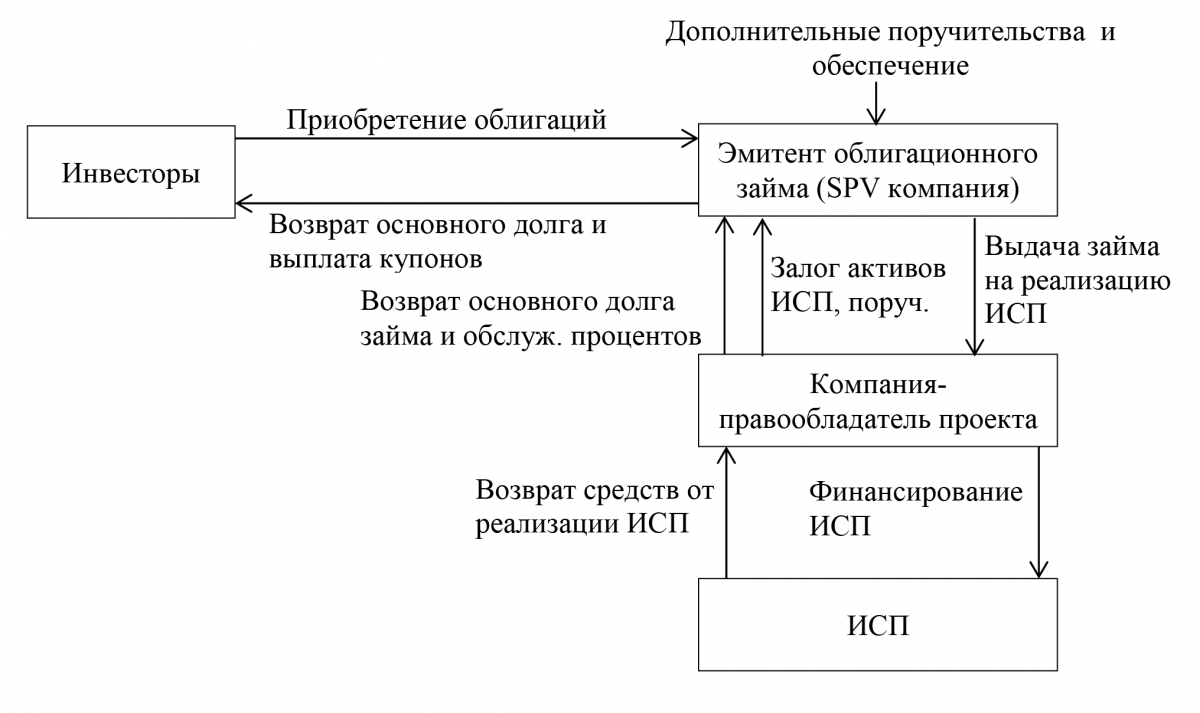

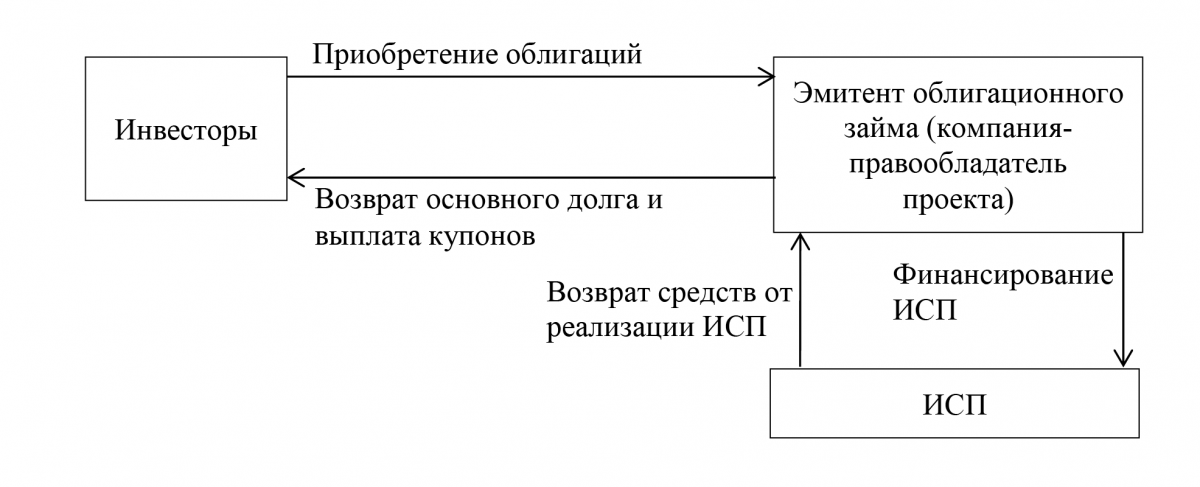

Наиболее распространены две схемы финансовых потоков при выпуске облигаций: через SPV компанию (Рис.4) и компанию-правообладателя проекта (Рис.5).

Рис. 4. Схема потоков средств при использовании в качестве эмитента SPV

Рис. 5. Схема потоков при использовании в качестве эмитента компании-правообладателя проекта

Объем эмиссии определяется размером необходимого финансирования одного или нескольких проектов. Анализ процедур, требований и затрат показал, что на сегодняшний день для обеспечения инвестициями строительного проекта целесообразно осуществлять выпуск облигаций в России. В соответствии с требованиями нормативных документов [8] компании-эмитенту необходимо подтвердить свой высокий кредитный рейтинг, а также пройти процедуру листинга на бирже: только в этом случае можно заинтересовать крупные инвестиционные фонды, НПФ, банки. Получение рейтинга является сложной процедурой, в рамках которой происходит тщательный аудит проекта (цели эмиссии), возвратности, платежеспособности, обеспечения, в качестве которого можно использовать права на земельный участок проекта, а также поручительства связных компаний [7]. Существенным условием также является величина собственных средств, которые девелопер вкладывает в проект. Для получения высокого рейтинга финансирование ИСП за счет собственных средств должно составлять порядка 30% затрат. Преимуществом приобретения облигаций застройщика для институциональных инвесторов является получение своеобразного «пропуска» в строительный сектор, так как такие компании имеют законодательные ограничения самостоятельного осуществления вложений в недвижимость и строительство. Высокий рейтинг размещаемого выпуска облигаций свидетельствует о возможной высокой степени успешности реализации проекта.

7. Публичное размещение акционерного капитала

Основные регулирующие документы: «Гражданский кодекс Российской Федерации (часть вторая)» №14-ФЗ от 26.01.1996 г., Федеральный закон «О рынке ценных бумаг» №39-ФЗ от 22.04.1996 г., Федеральный закон «Об ипотечных ценных бумагах» №152-ФЗ от 11.11.2003 г., приказы ФСФР, пр.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Общее описание: с помощью публичного размещения акционерного капитала компании способны разрешить стратегические задачи своего развития. При публичном размещение акций главной задачей является подготовка компании к выходу на фондовые площадки. Процесс IPO на отечественной бирже или международных фондовых площадках сложный и существенно более длительный по сравнению с облигационным займом в РФ. Эмиссия облигаций для большинства компаний является необходимым первым шагом перед IPO. Успешное размещение облигаций отражает тот факт, что компания успешно реструктурировала свою деятельность, произвела необходимую консолидацию и получила опыт работы на фондовых площадках. Для IPO требуется изменение организационной формы общества на акционерное. Преимущественно размещение ценных бумаг доступно для крупных компаний и целесообразно для масштабных проектов. Кроме того, согласно выполненному анализу, рассмотренные источники финансирования самостоятельно применяются редко. При структурировании схемы финансирования одновременно привлекаются средства из различных источников. Так, при кредитовании проекта в банке обязательным условием является вложение собственных средств до открытия кредитной линии. Также при эмиссии облигационного займа необходимо подтвердить вложение собственных средств для получения высокого рейтинга выпуска и листинга на бирже.